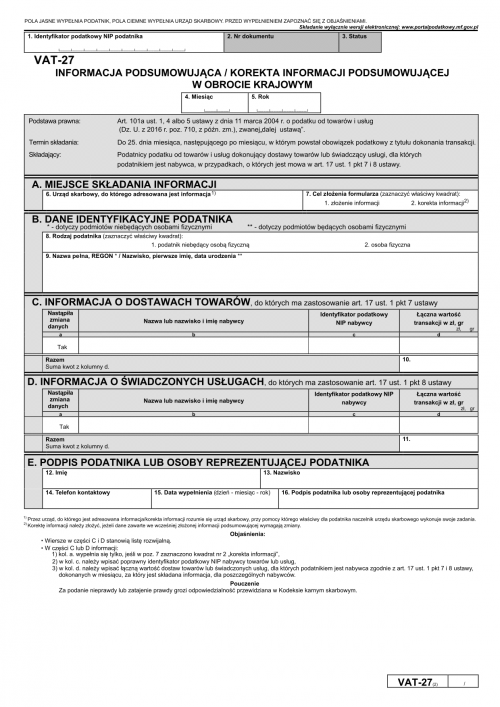

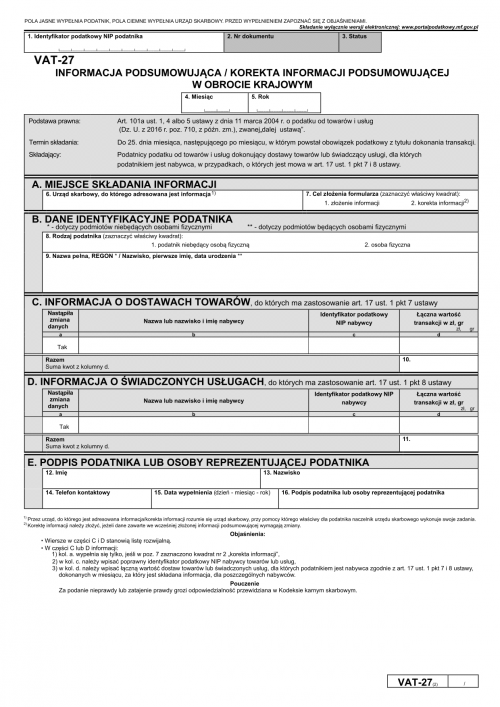

VAT-27 (2) (archiwalny) Informacja podsumowująca / korekta informacji podsumowującej w obrocie krajowym

Opis: VAT-27 (2) (archiwalny) Informacja podsumowująca / korekta informacji podsumowującej w obrocie krajowym

Formularz "Informacja podsumowująca o dokonanych transakcjach w obrocie krajowym" przeznaczony jest dla podatników podatku od towarów i usług kupujących towary opodatkowane u nabywcy na zasadzie odwróconego obciążenia. W deklaracji wykazywać należy nabycia towarów wymienionych w załączniku nr 11 do ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz. U. 2011, nr 177, poz. 1054).

Należy szczegółowo monitorować towary i usługi, które wprowadzane będą do informacji. W przypadku bowiem części z nich odwrotne obciążenie stosuje się, jeżeli łączna wartość tych towarów w ramach jednolitej gospodarczo transakcji obejmującej te towary, bez kwoty podatku, przekracza kwotę 20 000 zł. Chodzi o:

- przenośne maszyny do automatycznego przetwarzania danych, o masie <= 10 kg, takie jak: laptopy i notebooki; komputery kieszonkowe (np. notesy komputerowe) i podobne – wyłącznie komputery przenośne, takie jak: tablety, notebooki, laptopy,

- telefony dla sieci komórkowych lub dla innych sieci bezprzewodowych – wyłącznie telefony komórkowe, w tym smartfony,

- konsole do gier wideo (w rodzaju stosowanych z odbiornikiem telewizyjnym lub samodzielnym ekranem) i pozostałe urządzenia do gier zręcznościowych lub hazardowych z elektronicznym wyświetlaczem – z wyłączeniem części i akcesoriów

W zakresie pozostałych towarów objętych odwrotnym obciążeniem, wartość zakupu nie będzie odgrywała roli, a transakcję należy rozliczać na VAT-27 również w przypadku niewielkich wartości zakupu.

Informację VAT-27 złożyć należy w terminach przewidzianych dla złożenia przez podatnika deklaracji podatkowych VAT-7, VAT-7K, VAT-7D (miesięczny lub kwartalny termin składania uzależniony będzie od tego, w jaka jest częstotliwość rozliczeń podatnika z podatku VAT z urzędem skarbowym).

Podstawa prawna: Art.101a ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz. U. z 2016 r. poz. 710, z późn. zm.), zwanej dalej "ustawą".

Objaśnienia do formularza

W części C i D informacji:

1) kol. a. wypełnia się tylko, jeśli w poz. 7 zaznaczono kwadrat nr 2 „korekta informacji”,

2) w kol. c. należy wpisać poprawny identyfikator podatkowy NIP nabywcy towarów lub usług,

3) w kol. d. należy wpisać łączną wartość dostaw towarów lub świadczonych usług, dla których podatnikiem jest nabywca zgodnie z art. 17 ust. 1 pkt 7 lub 8 ustawy, dokonanych w miesiącu, za który jest składana informacja, dla poszczególnych nabywców.

Uwaga: od rozliczenia za październik 2020 należy korzystać z nowej struktury dla plików JPK - JPK_V7M lub JPK_V7K.

Druk w archiwalnej wersji można składać wyłącznie w przypadku korekty za okresy do rozliczenia za wrzesień 2020.

Nowy JPK_V7 dostępny jest w programie fillup w JPKomacie. W JPKomacie fillup kompleksowo pomożemy Ci w całym procesie - od wystawienia faktury z kodami GTU i procedurami podatkowymi JPK w fillup, przez import do arkusza sprzedaży, weryfikację i wysyłkę online plików do urzędu skarbowego.

Przygotuj i wyślij nowe pliki JPK ewidencji VAT: JPK_V7M i JPK_V7K. Program fillup daje także możliwość konwersji z starego pliku JPK_VAT na plik JPK_V7M lub JPK_V7K.

Więcej informacji oraz poradniki znajdziesz na stronie: www.jpk.info.pl oraz informacje dotyczące kodów GTU.

Podstawa prawna:

Cechy formularza:

Formularze archiwalne:

- EW_JPK_V7 (1) obowiązywał do dnia: 2021-12-31

- VAT-ZD (1) - w. niem. obowiązywał do dnia: 2020-10-31

- VAT-ZD (1) - w. ang. obowiązywał do dnia: 2020-10-31

- VAT-ZD (1) obowiązywał do dnia: 2020-10-31

- VAT-7K (14) obowiązywał do dnia: 2020-10-31

- VAT-7 (20) obowiązywał do dnia: 2020-10-31

- JPK_VAT (3) obowiązywał do dnia: 2020-10-31

- EW_JPK_VAT (3) obowiązywał do dnia: 2020-10-31

- EFZp obowiązywał do dnia: 2020-10-31

- EF obowiązywał do dnia: 2020-10-31

- EF obowiązywał do dnia: 2020-10-31

- CzVAT-7 (20) obowiązywał do dnia: 2020-10-31

- VAT-7K (13) obowiązywał do dnia: 2019-11-30

- VAT-7 (19) obowiązywał do dnia: 2019-11-30

- VAT-27 (2) obowiązywał do dnia: 2019-10-31

- CzVAT-7 (19) obowiązywał do dnia: 2019-10-31

- VAT-7K (12) obowiązywał do dnia: 2019-01-31

- VAT-7 (18) obowiązywał do dnia: 2019-01-31

- VAT-ZZ (5) obowiązywał do dnia: 2018-12-31

- VAT-7 (17) obowiązywał do dnia: 2018-07-26

- VAT-7K (11) obowiązywał do dnia: 2018-07-01

- JPK_VAT (2) obowiązywał do dnia: 2018-01-31

- EW_JPK_VAT (2) obowiązywał do dnia: 2018-01-31

- EW_VAT obowiązywał do dnia: 2018-01-15

- EFZp obowiązywał do dnia: 2017-11-30

- EF obowiązywał do dnia: 2017-05-31

- VAT-27K (1) obowiązywał do dnia: 2016-12-31

- VAT-27 (1) obowiązywał do dnia: 2016-12-31

- JPK_VAT (1) obowiązywał do dnia: 2016-12-31

- VAT-7K (10) obowiązywał do dnia: 2016-07-31

- VAT-7 (16) obowiązywał do dnia: 2016-07-31

- EFZ obowiązywał do dnia: 2016-02-09

- VAT-7K (9) obowiązywał do dnia: 2016-01-31

- VAT-7 (15) obowiązywał do dnia: 2016-01-31

- VAT-7K (8) obowiązywał do dnia: 2015-12-31

- VAT-7 (14) obowiązywał do dnia: 2015-12-31

- VAT-7K (7) obowiązywał do dnia: 2013-03-31

- VAT-7 (13) obowiązywał do dnia: 2013-03-31

- VAT-7 (12) obowiązywał do dnia: 2012-12-31

- VAT-7 (11) obowiązywał do dnia: 2010-12-31

- VAT-7 (10) obowiązywał do dnia: 2010-06-30

- VAT-ZZ (5)

- EFZp

- EF

Podobne z kategorii:

Najnowsze druki:

Grupa formularzy:

Nota prawna:

PAMIĘTAJ! Gdy wypełnisz formularz - przeczytaj go uważnie w wersji ostatecznej lub skonsultuj się ze specjalistą! Udostępnione przez nas wzory druków, formularzy, pism, deklaracji lub umów należy zawsze właściwie przetworzyć, uzupełnić lub dopasować do swojej sytuacji. Pamiętaj, że podpisując dokument kształtujesz nim swoje prawa lub obowiązki, zatem zachowaj należytą uwagę przy zmianach i jego wypełnianiu. Ze względu na niepowtarzalność każdej czynności, samodzielnie lub na podstawie opinii specjalisty musisz ocenić, czy wykorzystany formularz zastał zastosowany przez Ciebie odpowiednio do stanu faktycznego, prawnego lub zamierzonego celu.

POUD

POUD IGH/1D (2)

IGH/1D (2) ALK-1 FV

ALK-1 FV VII-DO (IOSS) zał. C.3

VII-DO (IOSS) zał. C.3 OPAL (1)

OPAL (1) BDO-4.1.3

BDO-4.1.3 ALK-1 Opak

ALK-1 Opak DSSBN

DSSBN DSZDO

DSZDO FVATWZ

FVATWZ UPP

UPP BDO-11.1.3

BDO-11.1.3 DUCDD

DUCDD WZKS-zal

WZKS-zal IGH/1E (2)

IGH/1E (2) CBC-R (2)

CBC-R (2) OoWK

OoWK VII-DO (IOSS) (2)

VII-DO (IOSS) (2) OoZdCP

OoZdCP VAT-14/A (4)

VAT-14/A (4) GUS Z-12 (2024)

GUS Z-12 (2024) GUS PNT-02 obj.

GUS PNT-02 obj. GUS B-09 (2025)

GUS B-09 (2025) PIT-8C (12)

PIT-8C (12) PIT-11 (29)

PIT-11 (29) GUS H-01w (2024)

GUS H-01w (2024) GUS Z-03 (2025)

GUS Z-03 (2025) VAT-10 (7)

VAT-10 (7) ZUS EKP

ZUS EKP VAT-9M (11)

VAT-9M (11) GUS CBSG/01

GUS CBSG/01 ZUS ERR Inf

ZUS ERR Inf PIT-DZ (2)

PIT-DZ (2) GUS H-01/k

GUS H-01/k VAT-REF (zal.F) (6)

VAT-REF (zal.F) (6) GUS AK-H/m

GUS AK-H/m PIT-28S (26)

PIT-28S (26) GUS F-01/s (2024)

GUS F-01/s (2024) ZUS Z-3

ZUS Z-3 ZUS ERR-W

ZUS ERR-W