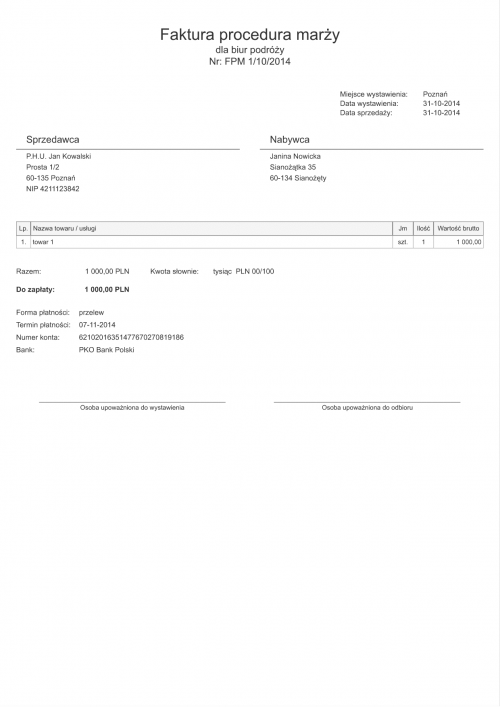

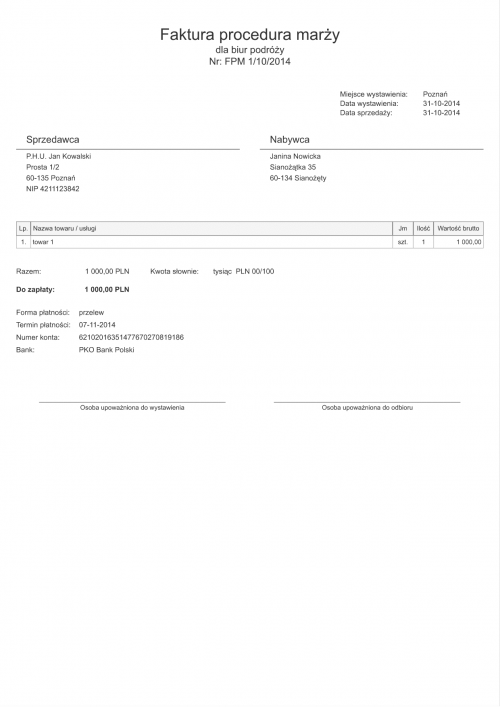

FVATPM Faktura VAT - procedura marży

Opis: FVATPM Faktura VAT - procedura marży

Procedura VAT-marża pozostaje jedną ze szczególnych metod rozliczania podatku VAT. W związku z jej specyfiką, charakterystyczne są również metody wystawiania faktur wynikających z jej stosowania.

Podatnik procedurę marży może stosować, lecz nie musi. Jeżeli dokona jej wyboru, przy wykonywaniu dostawy towarów używanych, dzieł sztuki, przedmiotów kolekcjonerskich lub antyków nabytych uprzednio przez tego podatnika w ramach prowadzonej działalności, w celu odprzedaży, podstawą opodatkowania podatkiem jest marża stanowiąca różnicę między kwotą sprzedaży a kwotą nabycia, pomniejszona o kwotę podatku. Uogólniając, procedurę stosuje się do sprzedaży i czynności wcześniej nie dających prawa odliczenia.

W związku z tym stosuje się ją do dostawy towarów używanych, dzieł sztuki, przedmiotów kolekcjonerskich lub antyków, które podatnik nabył od:

- osoby fizycznej, osoby prawnej lub jednostki organizacyjnej niemającej osobowości prawnej, niebędącej podatnikiem VAT lub niebędącej podatnikiem podatku od wartości dodanej;

- podatników VAT, jeżeli dostawa tych towarów była zwolniona od podatku na podstawie art. 43 ust. 1 pkt 2 (towary używane) lub art. 113 (dostawa zwolniona ze względu na limit sprzedaży do 150.000 zł);

- podatników, jeżeli dostawa tych towarów była opodatkowana wcześniej na zasadach marży;

- podatników podatku od wartości dodanej, jeżeli dostawa tych towarów była zwolniona od podatku na zasadach odpowiadających regulacjom zawartym powyżej w Rzeczypospolitej.

Jeżeli podatnik oprócz marży stosuje również ogólne zasady opodatkowania, to jest on obowiązany prowadzić ewidencję VAT, z uwzględnieniem podziału w zależności od sposobu opodatkowania. Ewidencja musi zawierać w szczególności kwoty nabycia towarów niezbędne do określenia kwoty marży.

Jeżeli rodzaj poszczególnych przedmiotów kolekcjonerskich lub specyfika ich dostaw czyni skomplikowanym lub niemożliwym określenie marży, podatnik może, za zgodą naczelnika urzędu skarbowego, obliczać marżę jako różnicę pomiędzy łączną wartością dostaw a łączną wartością nabyć określonego rodzaju przedmiotów kolekcjonerskich w okresie rozliczeniowym. Gdy natomiast łączna wartość nabyć określonego rodzaju przedmiotów kolekcjonerskich jest w okresie rozliczeniowym wyższa od łącznej wartości dostaw takich przedmiotów, różnica ta podwyższa łączną wartość nabyć przedmiotów kolekcjonerskich w następnym okresie rozliczeniowym.

Faktura dla rozliczenia marży zwierać powinna odpowiednio wyrazy „procedura marży - towary używane”, „procedura marży - dzieła sztuki” lub „procedura marży - przedmioty kolekcjonerskie i antyki”. Na fakturze nie trzeba podawać natomiast:

- ceny jednostkowej towaru lub usługi bez kwoty podatku (ceny jednostkowej netto);

- kwoty wszelkich opustów lub obniżek cen, w tym w formie rabatu z tytułu wcześniejszej zapłaty, o ile nie zostały one uwzględnione w cenie jednostkowej netto;

- wartości dostarczonych towarów lub wykonanych usług, objętych transakcją, bez kwoty podatku (wartości sprzedaży netto);

- stawki podatku;

- sumy wartości sprzedaży netto, z podziałem na sprzedaż objętą poszczególnymi stawkami podatku i sprzedaż zwolnioną od podatku;

- kwoty podatku od sumy wartości sprzedaży netto, z podziałem na kwoty dotyczące poszczególnych stawek podatku.

Wypełniona i zapisana faktura automatycznie jest importowana do ewidencji sprzedaży VAT w JPKomacie, który umożliwia tworzenie i e-wysyłkę pliku JPK_VAT.

Podstawa prawna:

Cechy formularza:

Podobne z kategorii:

Najnowsze druki:

Grupa formularzy:

Nota prawna:

PAMIĘTAJ! Gdy wypełnisz formularz - przeczytaj go uważnie w wersji ostatecznej lub skonsultuj się ze specjalistą! Udostępnione przez nas wzory druków, formularzy, pism, deklaracji lub umów należy zawsze właściwie przetworzyć, uzupełnić lub dopasować do swojej sytuacji. Pamiętaj, że podpisując dokument kształtujesz nim swoje prawa lub obowiązki, zatem zachowaj należytą uwagę przy zmianach i jego wypełnianiu. Ze względu na niepowtarzalność każdej czynności, samodzielnie lub na podstawie opinii specjalisty musisz ocenić, czy wykorzystany formularz zastał zastosowany przez Ciebie odpowiednio do stanu faktycznego, prawnego lub zamierzonego celu.

VAT-CS (1)

VAT-CS (1) SF_NO_IDJUP

SF_NO_IDJUP FZ

FZ SF_NO_WNJŚT

SF_NO_WNJŚT VAP-1de (1)

VAP-1de (1)  WoPZV(60)

WoPZV(60) CUK - zal

CUK - zal SF_NO_NKPJKI

SF_NO_NKPJKI VAP-1en (1)

VAP-1en (1)  VII-DO (IOSS) (2)

VII-DO (IOSS) (2) SF_NO_IDUiA

SF_NO_IDUiA FKorZ

FKorZ SF_NO_IDAF

SF_NO_IDAF SF_NO_IDUP

SF_NO_IDUP SF_NO_IDIPW

SF_NO_IDIPW FVATDP

FVATDP SF_NO_KZ

SF_NO_KZ SF_NO_NKPJKDiU_ZK

SF_NO_NKPJKDiU_ZK FVATWZ

FVATWZ FVATRE

FVATRE TW-2 (5)

TW-2 (5) GUS B-09 (2025)

GUS B-09 (2025) GUS DNU-R

GUS DNU-R GUS Z-12 (2024)

GUS Z-12 (2024) GUS SOF-1

GUS SOF-1 GUS TD-E

GUS TD-E GUS F-01/o

GUS F-01/o GUS G-01 (2024)

GUS G-01 (2024) SNB-CHZ

SNB-CHZ ZUS ERR Inf

ZUS ERR Inf VAT-11 (7)

VAT-11 (7) TW-1 (7) - Obj

TW-1 (7) - Obj VAT-REF (zal.F) (6)

VAT-REF (zal.F) (6) PIT-36LS (20)

PIT-36LS (20) PIT-28S (26)

PIT-28S (26) GUS RF-03 (2024)

GUS RF-03 (2024) GUS P-01 (2024)

GUS P-01 (2024) GUS SP (2024) s.20

GUS SP (2024) s.20 GUS SP-3 (2024)

GUS SP-3 (2024) WoPD

WoPD